黄金走势 03/06 – 继续调整 本周将下试2300以下

国际金价自前周失守2380支持后,上周进入调整横行状态。周一美盘反弹出高位2358(1)后,全周价格整体在2320-60(2)区间内震荡。周五美公布核心通胀数据(PCE Price Index)显示每月通胀在上月放缓,金价即时再弹至全周高位2358附近,但买盘一闪即过,空单及获利平仓盘随即出现,周未前收盘在2326水平,贴近全周最低。近期芝交所(COMEX)每日公布的未平仓合约(Open Interest)显示,黄金期货合约未平仓合约自前周美国公布联储会议记录后,出现明确的获利平仓。合约由公布前高峰约53万张回落到上周五约46万张,是自从黄金3月初突破前高位2080后首次。反映资金正在彻离,回调到那个价格再重新入市仍有待观察,但短线应以沽空为主,目标在上次低位2277或更低。

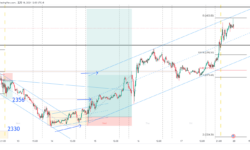

1小时图 – 黄金现时仍在2320-60(2)区间内,2318-28(3)的支持区间继续有效。未来48小时只要能将2320附近的买盘(多单)清除,短线沽空目标可定在2300-05(4),若继续往下,第二目标可定在2280-85(上次低位附近)。

日线图 – 自从失守2380及上升支持线(7)后,金价已进入调整回落周期。上周五收盘在50天移动均线(6),但今日亚盘开市经已失守。日内若金价不能重返50天线(6)之上,新一浪调整(C)将开始,下望2277(8)或更低。

P. To