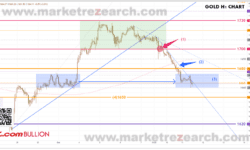

Carried the selling momentum from last Fri., gold sank further yesterday. The market opened at 1694 back from the weekend. After the price briefly touched 1700 during the opening hours, the bearish run began. It cleared the 1680 support in the US opening session and landed at the day-low near 1665. The day ended at 1668, down by USD 25.

Selling resumed after the US employment figures last Fri. After it cleared the 1700 support, an S-T resistance line(2) formed in the past 24 hours; the downward trend should continue before the price breakout from this trendline(2). The next critical support is near 1650(4) for now.

A bottoming signal has yet to appear in the daily chart, where the 20-day MA become the upside resistance again. Gold should touch a new weekly low today. Within the next 24 hours, let’s see if the price can resuming its position within its previous 1653-88(5) trading zone.

S-T Resistances:

1676

1670

1665

Market price: 1663

S-T Supports:

1660

1655

1650

Risk Disclosure: Gold Bullion/Silver (“Bullion”) trading carries a high degree of risk, and may not be suitable for all investors. The high degree of leverage can work against you as well as for you. This article is for reference only and is not a solicitation or advice to trade any currencies and investment products . Before deciding to trade Bullion you should carefully consider your investment objectives, level of experience, and risk appetite. The possibility exists that you could sustain a loss of some or all of your initial investment or even more in extreme circumstances (such as Gapping underlying markets) and therefore, you should not invest money that you cannot afford to lose. You should be aware of all the risks associated with trading Bullion, and seek advice from an independent financial advisor if you require. Client should not make investment decision solely based on the point of view and information on this article.

場外式黃金/白銀交易的風險:

Service relating to Over-the-counter (OTC) Gold Bullion/Silver trading is provided by MOL. OTC Gold/Silver Bullion trading carries a high degree of risk and may not be suitable for all investors. The high degree of leverage can work against you as well as for you. OTC Gold/Silver Bullion is not regulated by the Securities and Futures Commission (""SFC"") and therefore trading OTC Gold/Silver Bullion will not be subject to rules or regulations promulgated by the SFC. Before deciding to trade OTC Gold/Silver Bullion you should carefully consider your investment objectives, level of experience, and risk appetite. The possibility exists that you could sustain losses in excess of your deposited fund or even more in extreme circumstances and therefore, you should not invest money that you cannot afford to lose. You should be aware of all the risks associated with trading OTC Gold/Silver Bullion, and seek advice from an independent financial advisor if you require.

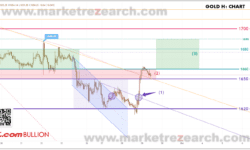

Gold renewed the 3-weeks high yesterday. Carried the buying momentum from the day before, a new round of buying was triggered after the price cleared the resistance at 1700 early in the Asian session. The bullish trend continued until it touched the day-high near 1729 late in the US session. The day ended at 1725, up by USD 25.

After all the interventions and the news from the BOJ & the BOE, gold is trading above the critical support of 1680(1) again. The S-T trendline(2) can be used as a resistance reference for the current bullish trend. While the market is now shifting its focus to the US employment figures this Friday unless the price can clear the resistance at 1730, expect the price to remain in 1700-30 in the next 48 hours.

Since gold escaped the downtrend channel (4) and broke out from the 20 days MA, a bullish trend has begun on the daily chart. Unless the price can clear the 50-day MA and trigger a new round of buying, 1700-30 should be the range for today.

S-T Resistances:

1730

1725

1720

Market price: 1718

S-T Supports:

1710

1705

1700

Risk Disclosure: Gold Bullion/Silver (“Bullion”) trading carries a high degree of risk, and may not be suitable for all investors. The high degree of leverage can work against you as well as for you. This article is for reference only and is not a solicitation or advice to trade any currencies and investment products . Before deciding to trade Bullion you should carefully consider your investment objectives, level of experience, and risk appetite. The possibility exists that you could sustain a loss of some or all of your initial investment or even more in extreme circumstances (such as Gapping underlying markets) and therefore, you should not invest money that you cannot afford to lose. You should be aware of all the risks associated with trading Bullion, and seek advice from an independent financial advisor if you require. Client should not make investment decision solely based on the point of view and information on this article.

場外式黃金/白銀交易的風險:

Service relating to Over-the-counter (OTC) Gold Bullion/Silver trading is provided by MOL. OTC Gold/Silver Bullion trading carries a high degree of risk and may not be suitable for all investors. The high degree of leverage can work against you as well as for you. OTC Gold/Silver Bullion is not regulated by the Securities and Futures Commission (""SFC"") and therefore trading OTC Gold/Silver Bullion will not be subject to rules or regulations promulgated by the SFC. Before deciding to trade OTC Gold/Silver Bullion you should carefully consider your investment objectives, level of experience, and risk appetite. The possibility exists that you could sustain losses in excess of your deposited fund or even more in extreme circumstances and therefore, you should not invest money that you cannot afford to lose. You should be aware of all the risks associated with trading OTC Gold/Silver Bullion, and seek advice from an independent financial advisor if you require.

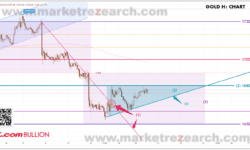

Gold rebounded from the new 2-year low. The price has been consolidating during the Asian and European sessions after the market opened at 1628 yesterday. Once the news from BOE hit the market, the surge began. At the US session opening, buying came into the market and cleared the resistance at the trendline(1). The price jumped to the day-high at 1662, with the day ending at 1659, up by USD 31.

The S-T bearish trend has ended as the price trades again above the critical 1650 support. Before it clears the current resistnace at 1660, the price is now trapped in the tight range of 1650-60(1). If the market picks up the bullish momentum later in the European and US sessions, the upside target can again be set at the upper limit of the 1660-90 range.

The gain yesterday formed a clear reversal signal. The following key resistance is now sitting at 1665(4); once it’s clear, the upside target can be set at the upper limit of the downtrend channel(5) or the 20-day MA (6).

S-T Resistances:

1676

1665

1660

Market price: 1653

S-T Supports:

1650

1640

1630-28

Risk Disclosure: Gold Bullion/Silver (“Bullion”) trading carries a high degree of risk, and may not be suitable for all investors. The high degree of leverage can work against you as well as for you. This article is for reference only and is not a solicitation or advice to trade any currencies and investment products . Before deciding to trade Bullion you should carefully consider your investment objectives, level of experience, and risk appetite. The possibility exists that you could sustain a loss of some or all of your initial investment or even more in extreme circumstances (such as Gapping underlying markets) and therefore, you should not invest money that you cannot afford to lose. You should be aware of all the risks associated with trading Bullion, and seek advice from an independent financial advisor if you require. Client should not make investment decision solely based on the point of view and information on this article.

場外式黃金/白銀交易的風險:

Service relating to Over-the-counter (OTC) Gold Bullion/Silver trading is provided by MOL. OTC Gold/Silver Bullion trading carries a high degree of risk and may not be suitable for all investors. The high degree of leverage can work against you as well as for you. OTC Gold/Silver Bullion is not regulated by the Securities and Futures Commission (""SFC"") and therefore trading OTC Gold/Silver Bullion will not be subject to rules or regulations promulgated by the SFC. Before deciding to trade OTC Gold/Silver Bullion you should carefully consider your investment objectives, level of experience, and risk appetite. The possibility exists that you could sustain losses in excess of your deposited fund or even more in extreme circumstances and therefore, you should not invest money that you cannot afford to lose. You should be aware of all the risks associated with trading OTC Gold/Silver Bullion, and seek advice from an independent financial advisor if you require.

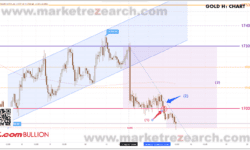

Gold tested a new 2-year low yesterday. Back from the weekend, gold has dropped to the early low near 1626 in the Asian session. However, the price has quickly rebounded. At the European session, it already reached the day-high at near 1649. Selling resumed in the late US session, where the day ended near the day-low at 1622.

The overall trend in the 1-hour chart is now bearish after the price cleared the 1650(1) support last Friday. Selling momentum so far isn’t too strong; an S-T downtrend channel(2) has been formed. Before the price consolidates further, clearing the support at 1620, the downtrend channel(2) can be used as a reference while trading with the 1620-50(3) range.

While the downtrend channel(5) still affects gold’s movement, the price has been moving lower tier by tier(4) on the daily chart. The range for each tier is approximately USD40 in the past 4 weeks. Expect the price to be bounded between 1610-50(4.1) temporary before the next move for now.

S-T Resistances:

1650

1645-46

1638-40

Market price: 1633

S-T Supports:

1630

1624

1620

Risk Disclosure: Gold Bullion/Silver (“Bullion”) trading carries a high degree of risk, and may not be suitable for all investors. The high degree of leverage can work against you as well as for you. This article is for reference only and is not a solicitation or advice to trade any currencies and investment products . Before deciding to trade Bullion you should carefully consider your investment objectives, level of experience, and risk appetite. The possibility exists that you could sustain a loss of some or all of your initial investment or even more in extreme circumstances (such as Gapping underlying markets) and therefore, you should not invest money that you cannot afford to lose. You should be aware of all the risks associated with trading Bullion, and seek advice from an independent financial advisor if you require. Client should not make investment decision solely based on the point of view and information on this article.

場外式黃金/白銀交易的風險:

Service relating to Over-the-counter (OTC) Gold Bullion/Silver trading is provided by MOL. OTC Gold/Silver Bullion trading carries a high degree of risk and may not be suitable for all investors. The high degree of leverage can work against you as well as for you. OTC Gold/Silver Bullion is not regulated by the Securities and Futures Commission (""SFC"") and therefore trading OTC Gold/Silver Bullion will not be subject to rules or regulations promulgated by the SFC. Before deciding to trade OTC Gold/Silver Bullion you should carefully consider your investment objectives, level of experience, and risk appetite. The possibility exists that you could sustain losses in excess of your deposited fund or even more in extreme circumstances and therefore, you should not invest money that you cannot afford to lose. You should be aware of all the risks associated with trading OTC Gold/Silver Bullion, and seek advice from an independent financial advisor if you require.

Gold bounced but failed to break out from the range. The day began at 1664 yesterday. The price was bounded by a tight 1660-65 range early in the Asian session. It reached the early peak of 1677 at the EU session after Putin’s speech. At the US Fed. The announcement, gold has rebounded quickly from the 1653 day-low to the weekly high of 1688. The day eventually ended at 1673, up slightly from yesterday.

Market reaction was mixed after the US Fed. Meeting. The price is still controlled by the S-T 1660-80(1) range in the 1-hour chart; v can continue to take advantage of this range before it escapes.

The buying support below 1665(2) remains effective as gold hasn’t been able to close below it in the daily chart. It will be the first sign of the price going down if it closes below 1665 on the daily chart. On the other hand, if the price fails to sink below 1665 in the next 48 hours, a jump toward 1700 may begin.

S-T Resistances:

1680

1670

1665

Market price: 1661

S-T Supports:

1660

1650-52

1640

Risk Disclosure: Gold Bullion/Silver (“Bullion”) trading carries a high degree of risk, and may not be suitable for all investors. The high degree of leverage can work against you as well as for you. This article is for reference only and is not a solicitation or advice to trade any currencies and investment products . Before deciding to trade Bullion you should carefully consider your investment objectives, level of experience, and risk appetite. The possibility exists that you could sustain a loss of some or all of your initial investment or even more in extreme circumstances (such as Gapping underlying markets) and therefore, you should not invest money that you cannot afford to lose. You should be aware of all the risks associated with trading Bullion, and seek advice from an independent financial advisor if you require. Client should not make investment decision solely based on the point of view and information on this article.

場外式黃金/白銀交易的風險:

Service relating to Over-the-counter (OTC) Gold Bullion/Silver trading is provided by MOL. OTC Gold/Silver Bullion trading carries a high degree of risk and may not be suitable for all investors. The high degree of leverage can work against you as well as for you. OTC Gold/Silver Bullion is not regulated by the Securities and Futures Commission (""SFC"") and therefore trading OTC Gold/Silver Bullion will not be subject to rules or regulations promulgated by the SFC. Before deciding to trade OTC Gold/Silver Bullion you should carefully consider your investment objectives, level of experience, and risk appetite. The possibility exists that you could sustain losses in excess of your deposited fund or even more in extreme circumstances and therefore, you should not invest money that you cannot afford to lose. You should be aware of all the risks associated with trading OTC Gold/Silver Bullion, and seek advice from an independent financial advisor if you require.

Awaited Fed. rate decision, gold prices remained stable yesterday. The day began at 1675, where the price overall was trending downward throughout the early Asian and European sessions. It cleared the S-T trendline(1) at the US session and traveled all the way to 1660, the daily low from the day before. The day ended at 1664, down by USD 19.

1660-80(2) can be used as an operating range before the US Fed. An announcement later on today.

Since gold cleared the 1680 support, the downward resistance line(5) is dominating the daily chart trend. The S-T support 1665(4) is still in effect. The Fed. announcement will take over the next major movement.

S-T Resistances:

1687-90

1680

1670

Market price: 1666

S-T Supports:

1665

1660

1650-52

Risk Disclosure: Gold Bullion/Silver (“Bullion”) trading carries a high degree of risk, and may not be suitable for all investors. The high degree of leverage can work against you as well as for you. This article is for reference only and is not a solicitation or advice to trade any currencies and investment products . Before deciding to trade Bullion you should carefully consider your investment objectives, level of experience, and risk appetite. The possibility exists that you could sustain a loss of some or all of your initial investment or even more in extreme circumstances (such as Gapping underlying markets) and therefore, you should not invest money that you cannot afford to lose. You should be aware of all the risks associated with trading Bullion, and seek advice from an independent financial advisor if you require. Client should not make investment decision solely based on the point of view and information on this article.

場外式黃金/白銀交易的風險:

Service relating to Over-the-counter (OTC) Gold Bullion/Silver trading is provided by MOL. OTC Gold/Silver Bullion trading carries a high degree of risk and may not be suitable for all investors. The high degree of leverage can work against you as well as for you. OTC Gold/Silver Bullion is not regulated by the Securities and Futures Commission (""SFC"") and therefore trading OTC Gold/Silver Bullion will not be subject to rules or regulations promulgated by the SFC. Before deciding to trade OTC Gold/Silver Bullion you should carefully consider your investment objectives, level of experience, and risk appetite. The possibility exists that you could sustain losses in excess of your deposited fund or even more in extreme circumstances and therefore, you should not invest money that you cannot afford to lose. You should be aware of all the risks associated with trading OTC Gold/Silver Bullion, and seek advice from an independent financial advisor if you require.

Gold was steady yesterday near the 2-years low yesterday. The market opens at 1657 back from the weekend. The price was rejected by the key resistance 1680 early in the Asian session, and the price kept moving lower toward the day-low near 1659 until the US session turned active. The day ended up closing at 1675, unchanged from the trading day before.

The downtrend originated from 1730 last Tuesday has completed after gold cleared the resistance from trendline(1) last Friday, and it is now officially bounded by the range 1650-90(3). A triangle pattern(2) has been formed in the past 48 hours while the market is now waiting for the announcement from US Fed. Meeting.

The gold price failed to move below 1650 after it cleared the critical support of 1680. A structural bottom is forming on the daily chart as the buying support below 1665(4) has been strong in the past 48 hours. The US Fed. The meeting will be the turning point; if the price fails to go below 1650 after the US Fed. announcement, the structural bottom will form. After the price clears the 1680 resistance, the upside target can be around 1730.

S-T Resistances:

1697-1700

1687-90

1680

Market price: 1673

S-T Supports:

1670

1660

1650-52

Risk Disclosure: Gold Bullion/Silver (“Bullion”) trading carries a high degree of risk, and may not be suitable for all investors. The high degree of leverage can work against you as well as for you. This article is for reference only and is not a solicitation or advice to trade any currencies and investment products . Before deciding to trade Bullion you should carefully consider your investment objectives, level of experience, and risk appetite. The possibility exists that you could sustain a loss of some or all of your initial investment or even more in extreme circumstances (such as Gapping underlying markets) and therefore, you should not invest money that you cannot afford to lose. You should be aware of all the risks associated with trading Bullion, and seek advice from an independent financial advisor if you require. Client should not make investment decision solely based on the point of view and information on this article.

場外式黃金/白銀交易的風險:

Service relating to Over-the-counter (OTC) Gold Bullion/Silver trading is provided by MOL. OTC Gold/Silver Bullion trading carries a high degree of risk and may not be suitable for all investors. The high degree of leverage can work against you as well as for you. OTC Gold/Silver Bullion is not regulated by the Securities and Futures Commission (""SFC"") and therefore trading OTC Gold/Silver Bullion will not be subject to rules or regulations promulgated by the SFC. Before deciding to trade OTC Gold/Silver Bullion you should carefully consider your investment objectives, level of experience, and risk appetite. The possibility exists that you could sustain losses in excess of your deposited fund or even more in extreme circumstances and therefore, you should not invest money that you cannot afford to lose. You should be aware of all the risks associated with trading OTC Gold/Silver Bullion, and seek advice from an independent financial advisor if you require.

Gold cleared the 1680 major support yesterday. The market opened near 1697, and the price had already sunk below 1690(1) early in the Asian session. Before the US session got active, it bounced between 1685-90. Once it cleared the critical support supprot later in the US session, the price went to a new 2-year low near 1660. The day ended at 1664, down by USD 32.

Gold finally escaped the 1690-1730(3) range yesterday, with an initial expectation of a 1:1 movement; the following trading range should be between 1650-90(3). The S-T trend will remain downward unless the price can jump above the S-T resistance line(2) that we mentioned yesterday. The S-T downside target can be set at 1650 for now.

The overall structure shifted from previously sideway to downward for now, as it is the first time in 2 years that the gold price closed below 1695. Expect the price to stay bearish until the US Fed. Meeting next week.

Unless the price can climb above 1700 in the next 2-3 weeks, a double-top pattern(4) in the weekly chart will be formed. The price is currently running in Wave 5(5), expecting the bottom to occur around the US Fed. Meeting.

S-T Resistances:

1680

1670

1665

Market price: 1660

S-T Supports:

1650-52

1645

1640

Risk Disclosure: Gold Bullion/Silver (“Bullion”) trading carries a high degree of risk, and may not be suitable for all investors. The high degree of leverage can work against you as well as for you. This article is for reference only and is not a solicitation or advice to trade any currencies and investment products . Before deciding to trade Bullion you should carefully consider your investment objectives, level of experience, and risk appetite. The possibility exists that you could sustain a loss of some or all of your initial investment or even more in extreme circumstances (such as Gapping underlying markets) and therefore, you should not invest money that you cannot afford to lose. You should be aware of all the risks associated with trading Bullion, and seek advice from an independent financial advisor if you require. Client should not make investment decision solely based on the point of view and information on this article.

場外式黃金/白銀交易的風險:

Service relating to Over-the-counter (OTC) Gold Bullion/Silver trading is provided by MOL. OTC Gold/Silver Bullion trading carries a high degree of risk and may not be suitable for all investors. The high degree of leverage can work against you as well as for you. OTC Gold/Silver Bullion is not regulated by the Securities and Futures Commission (""SFC"") and therefore trading OTC Gold/Silver Bullion will not be subject to rules or regulations promulgated by the SFC. Before deciding to trade OTC Gold/Silver Bullion you should carefully consider your investment objectives, level of experience, and risk appetite. The possibility exists that you could sustain losses in excess of your deposited fund or even more in extreme circumstances and therefore, you should not invest money that you cannot afford to lose. You should be aware of all the risks associated with trading OTC Gold/Silver Bullion, and seek advice from an independent financial advisor if you require.

Gold cleared the 1700 support yesterday. The day began at 1791. The trading was relatively stable during the Asian and European sessions, within the tight range of 1700-07. The price cleared the 1700(1) support late in the US session, pushing the price to the day-low near 1693. The day ended at 1696, down slightly by USD 4.

The market has been quiet since the rapid drop after the US CPIs the day before. An S-T resistance line(2)has been formed in the 1-hour chart in the past 24 hours; gold needs to clear the 1690 support in the European session today. Otherwise, the price will jump back above the downward trendline(2), triggering a new round of buying. If the price breaks the resistance line(2), the S-T upside target can be set at yesterday’s high of 1707. On the other hand, 1680 remains the critical support.

The structure hasn’t changed much in the daily chart; the price remains in the 1690-1730(4) range. It will be ready to move below 1680 if the price closes below 1695.

S-T Resistances:

1705-07

1700

1697

Market price: 1692

S-T Supports:

1690

1685

1680

Risk Disclosure: Gold Bullion/Silver (“Bullion”) trading carries a high degree of risk, and may not be suitable for all investors. The high degree of leverage can work against you as well as for you. This article is for reference only and is not a solicitation or advice to trade any currencies and investment products . Before deciding to trade Bullion you should carefully consider your investment objectives, level of experience, and risk appetite. The possibility exists that you could sustain a loss of some or all of your initial investment or even more in extreme circumstances (such as Gapping underlying markets) and therefore, you should not invest money that you cannot afford to lose. You should be aware of all the risks associated with trading Bullion, and seek advice from an independent financial advisor if you require. Client should not make investment decision solely based on the point of view and information on this article.

場外式黃金/白銀交易的風險:

Service relating to Over-the-counter (OTC) Gold Bullion/Silver trading is provided by MOL. OTC Gold/Silver Bullion trading carries a high degree of risk and may not be suitable for all investors. The high degree of leverage can work against you as well as for you. OTC Gold/Silver Bullion is not regulated by the Securities and Futures Commission (""SFC"") and therefore trading OTC Gold/Silver Bullion will not be subject to rules or regulations promulgated by the SFC. Before deciding to trade OTC Gold/Silver Bullion you should carefully consider your investment objectives, level of experience, and risk appetite. The possibility exists that you could sustain losses in excess of your deposited fund or even more in extreme circumstances and therefore, you should not invest money that you cannot afford to lose. You should be aware of all the risks associated with trading OTC Gold/Silver Bullion, and seek advice from an independent financial advisor if you require.

Gold pulled back near the 1-week high yesterday. The day began at 1724. and the price was bounded by 1720-30 during the early Asian and European sessions. Once the US released its inflation figures, the price broke out from the uptrend channel(1) and dipped to the day low near 1697. The day eventually ended at 1701, down by USD 23.

Although gold fell more than USD 20 yesterday, it still maintains its position within the 1700-30(2) range in the 1-hour chart. If an S-T rebound began in early trading, the upside target could be set at 1709(3).

The selling has yet to show signs of slowing down on the daily chart. The price may test again at the bottom of the range(4) near 1690, later in the European or the US trading sessions.

S-T Resistances:

1720

1715

1709-10

Market price: 1700

S-T Supports:

1697

1690

1680

Risk Disclosure: Gold Bullion/Silver (“Bullion”) trading carries a high degree of risk, and may not be suitable for all investors. The high degree of leverage can work against you as well as for you. This article is for reference only and is not a solicitation or advice to trade any currencies and investment products . Before deciding to trade Bullion you should carefully consider your investment objectives, level of experience, and risk appetite. The possibility exists that you could sustain a loss of some or all of your initial investment or even more in extreme circumstances (such as Gapping underlying markets) and therefore, you should not invest money that you cannot afford to lose. You should be aware of all the risks associated with trading Bullion, and seek advice from an independent financial advisor if you require. Client should not make investment decision solely based on the point of view and information on this article.

場外式黃金/白銀交易的風險:

Service relating to Over-the-counter (OTC) Gold Bullion/Silver trading is provided by MOL. OTC Gold/Silver Bullion trading carries a high degree of risk and may not be suitable for all investors. The high degree of leverage can work against you as well as for you. OTC Gold/Silver Bullion is not regulated by the Securities and Futures Commission (""SFC"") and therefore trading OTC Gold/Silver Bullion will not be subject to rules or regulations promulgated by the SFC. Before deciding to trade OTC Gold/Silver Bullion you should carefully consider your investment objectives, level of experience, and risk appetite. The possibility exists that you could sustain losses in excess of your deposited fund or even more in extreme circumstances and therefore, you should not invest money that you cannot afford to lose. You should be aware of all the risks associated with trading OTC Gold/Silver Bullion, and seek advice from an independent financial advisor if you require.